Rabu, 20 April 2011

Asuransi Jiwa Bagi Keluarga

Masyarakat Indonesia pada umumnya, masih enggan atau mengabaikan pentingnya perencanaan asuransi. Bila mereka didatangi oleh agen asuransi, maka mereka akan menghindar. Hal ini mungkin juga karena agen asuransi itu sendiri, di mana mereka seringkali menjual dengan paksa atau push selling.

Agen asuransi seringkali menjual produk yang tidak sesuai dengan kebutuhan kliennya, sehingga klien merasa dirugikan. Motivasi yang timbul dari sebagian agen asuransi adalah mendapatkan komisi terbesar dari jenis produk asuransi yang ada bukan kebutuhan atau keinginan dari kliennya.

Dengan latar belakang cerita di atas, masyarakat kita menjadi enggan bila berhubungan dengan perusahaan asuransi. Mereka belum menjadikan asuransi menjadi salah satu kebutuhan bagi kelangsungan kehidupan keluarga. Oleh karena itu kami mencoba untuk memberikan ulasan seputar pentingnya asuransi bagi keuangan keluarga, baik jangka pendek maupun panjang. Sebagai contoh, asuransi jiwa (life insurance).

Jenis asuransi yang paling tua ini memberikan perlindungan terhadap pihak yang ditinggalkan (keluarga, ahli waris) bila seseorang meninggal dunia, baik secara tiba-tiba maupun sesuai dugaan. Perlindungan ini bersifat finansial. Namun, perlindungan finasial ini dapat memberikan dampak psikologis dan sosial-emosional lain. Sekurang-kurangnya mereka tidak sampai merasa kehilangan seluruh dukungan finansial dari orang yang meninggal dunia.

Asuransi Jiwa

Dalam merencanakan proteksi, maka langkah pertama adalah menentukan apakah Anda membutuhkan asuransi untuk proteksi? Secara singkat asuransi jiwa merupakan penyisihan dana untuk memproteksi atau menjaga kelangsungan kehidupan keluarga yang dicintai. Bila Anda tidak memiliki tanggung jawab finansial untuk orang lain (keluarga), Anda tidak membutuhkan asuransi jiwa.

Bila Anda masih lanjang dan belum menikah maka mungkin akan lebih baik bila Anda membeli asuransi kesehatan (bila tidak ada benefit dari perusahaan). Atau mungkin Anda dapat membeli asuransi untuk penyakit-penyakit kristis atau biasa disebut asuransi critical illness. Dengan asuransi ini, bila Anda terdiagnosa, maka Anda akan mendapatkan uang sekaligus atau lum sump, yang dapat digunakan untuk memenuhi kebutuhan harian Anda.

Bagi mereka yang masih lanjang, membeli asuransi jiwa dalam jumlah terbatas dapat juga dilakukan. Hal ini tentunya harus dibarengi dengan investasi yang dilakukan secara berkesinambungan.

Bagi mereka yang memiliki kekayaan dalam jumlah yang besar, membeli asuransi mungkin tidak dibutuhkan. Asuransi berguna untuk melindungi keluarga yang ditinggalkan dari kerusakan tatanan keuangan, bila terjadi resiko, maaf meninggal, maka keluarga yang ditinggal tidak merasa kesulitan dalam hal keuangan karena jumlah dana yang ditinggalkan sudah cukup besar bagi keluarganya.

Menentukan Asuransi

Masyarakat kebanyakan, mencari tahu terlebih dahulu beban biaya dari produk asuransi, kemudian menentukan berapa besar harga yang mereka sanggupi. Ini merupakan pendekatan yang terbalik. Sebaiknya, langkah awal adalah menentukan berapa besar uang pertanggungan yang Anda butuhkan. Hal ini sangat dipengaruhi oleh banyak hal, misalkan usia anak-anak Anda, gaya hidup yang diinginkan oleh keluarga, dan berapa besar kemampuan pasangan Anda untuk menutupi kehilangan dari penghasilan bulanan.

Bila Anda membutuhkan asuransi jiwa untuk tujuan tertentu, misalkan menjaga kelangsungan investasi untuk biaya pendidikan anak, perhitungan besarnya uang pertanggungan yang dibutuhkan menjadi lebih mudah.

Bila membaca di berbagai buku teks seputar keuangan keluarga, paling tidak Anda menyiapkan 6 kali dari pendapatan kotor Anda atau 10 kali pendapatan bersih. Mungkin saja nilai ini cukup bagi sebagian keluarga tapi mungkin juga kurang bagi sebagian lain. Tapi paling tidak Anda memiliki acuan dalam menentukan nilai uang pertanggungan yang dibutuhkan untuk melindungi keluarga dari kekacauan dalam aspek finansial.

Kami sudah menjabarkan secara detail perhitungan kebutuhan asuransi jiwa bagi keluarga dalam pembahasan terdahulu dengan judul artikel â€tips cara menghitung uang pertanggungan asuransi jiwaâ€.

Asuransi Berjangka

Mempertanyakan jenis produk asuransi apa yang sebaiknya dibeli terkadang membuat banyak orang mengabaikan pentingnya proteksi bagi keluarga. Bila Anda mencari bentuk produk yang sesuai dengan pendapatan Anda atau biaya yang harus dikeluarkan, asuransi jiwa berjangka mungkin bisa menjadi awal terbaik.

Asuransi jiwa berjangka dapat diambil setiap tahun dan diperpanjang di tahun depan atau Anda dapat membelinya untuk jangka waktu yang Anda tentukan misalkan 5 tahun, 10 tahun, bahkan 20 tahun. Bila Anda membeli asuransi berjangka tahunan, biaya premi tahunannya akan selalu naik. Karena premi asuransi melihat probalitas angka kematian Anda akan semakin naik dengan bertambahnya usia. Sedangkan bila Anda membeli term asuransi berjangka 10 tahun, maka perusahaan asuransi akan menghitung biaya premi yang rata atau flat selama jangka waktu 10 tahun.

Selama Anda membayar premi setiap bulan, proteksi asuransi Anda akan tetap berlaku. Sedangkan bila Anda gagal membayar premi tahunan, proteksi asuransi Anda akan habis dengan batas waktu (grace period) yang sangat pendek—satu bulan. Asuransi ini tidak memiliki nilai tunai. Artinya, jika anda meningal dunia pada tenggang waktu yang ditentukan, maka keluarga anda akan menerima uang pertanggungan secara utuh.

Namun, jika sampai habis masa berlakunya anda belum meninggal dunia, maka premi yang telah anda bayarkan tidak akan anda terima kembali sepeser pun. Jadi, bila anda tidak meningal dunia pada masa pertangungan yang dibatasi waktunya, maka uang anda†hilangâ€.

Kapan Membeli Asuransi

Beberapa orang bertanya, bagaimana dengan produk asuransi yang memberikan nilai tunai? Seperti unit-link. Di mana Anda dapat memilih jenis investasi yang sesuai dengan yang Anda inginkan. Apakah sebaiknya membeli asuransi jenis ini atau membeli asuransi term dan menginvestasikan sisanya?

Bila Anda membandingkan kedua hal ini, membeli asuransi term dan menginvestasikan sisanya akan memberikan hasil yang lebih baik bila Anda secara sadar terus melakukan investasi. Bila Anda gagal atau menunda investasi karena hal-hal tertentu, hasil yang diperoleh bukan tidak mungkin lebih sedikit dari nilai tunai yang diberikan oleh produk unit-link.

Bila Anda termasuk yang sulit untuk menyisihkan dana untuk diinvestasikan secara regular setiap bulan, produk asuransi unit-link bisa menjadi alternatif. Produk ini memberikan keuntungan dari jenis investasi yang bisa kita pilih dan proteksi yang ada bersamanya.

Dengan membeli produk ini, setiap tahun (bila Anda membayar premi setiap tahun) Anda akan ditagih jumlah premi yang sama, di mana sebagian akan diinvestasikan (semakin lama semakin besar porsi investasi dibandingkan dengan proteksi) dan sebagian lain proteksi dan biaya-biaya administrasi lainnya. Untuk lebih jelasnya, kami pernah membahas produk unit-link dalam pembahasan kami terdahulu dengan judul artikel â€Unitlink sebagai Alternatif Pilihan Produkâ€.

Ilustrasi Perhitungan Asuransi

Asuransi jiwa ada juga yang memiliki nilai tunai. Asuransi jenis ini menggabungkan proteksi dan tabungan. Contoh jenis produk asuransi ini, whole life atau asuransi dwiguna. Bila Anda mempertimbangkan untuk membeli asuransi jenis ini, agen penjual asuransi akan memberikan illustrasi perhitungan nilai tunai yang mungkin Anda dapat. Illustrasi ini merupakan daftar angka-angka panjang yang memusingkan kepala. Secara singkat, perhitungan ini memberikan gambaran kepada Anda pertumbuhan dari nilai tunai yang ada sesuai dengan pembyaran premi asuransi yang Anda miliki.

Permasalahannya, banyak pembeli asuransi yang salah mengartikan illustrasi ini. Mereka beranggapan bahwa nilai ini adalah pasti atau dijamin. Bila terjadi penurunan bunga SBI, seperti yang terjadi satu tahun belakangan ini, nilai tunai yang akan didapat akan tertinggal jauh dari perhitungan illustrasi karena bunga yang dipakai berubah menjadi lebih rendah.

Menurut hemat kami, ada dua cara yang dapat membantu Anda untuk mengatasi problema seperti ini. Pertama, bila Anda mempertimbangkan untuk membeli asuransi dengan nilai tunai, minta kepada agen penjual asuransi untuk menghitung nilai tunai bila terjadi penurunan bunga SBI sampai yang terendah (biasanya sekitar 6 persen). Dengan begitu Anda mengetahui nilai tunai terendah yang dapat Anda peroleh dari premi asuransi yang Anda bayarkan setiap tahun.

Cara kedua untuk mengatasi kekagetan, bila terjadi perbedaaan antara hitungan ilustrasi dengan fakta yang terjadi adalah dengan meminta kepada agen asuransi untuk melihat perkembangan dari nilai tunai setiap tahun. Dengan begitu Anda dapat mengikuti perkembangan serta mengetahui pertumbuhan dari tabungan yang Anda lakukan di produk asuransi tersebut.

Demikianlah beberapa ulasan seputar perencanaan asuransi, khususnya asuransi jiwa. Secara singkat dikenal asuransi jiwa berjangka, whole life dan asuransi dwiguna. Asuransi berjangka tidak memiliki nilai tunai. Asuransi jenis ini menyerupai asuransi general.

Asuransi whole life memiliki nilai tunai. Sedangkan asuransi dwiguna memiliki benefit hidup. Di mana ada tahapan yang didapat oleh pemegang polis saat masaih hidup. Contoh asuransi ini adalah asuransi pendidikan, di mana setiap anak Anda masuk sekolah Anda akan mendapatkan tahapan berupa uang tunai. Semoga ulasan kali ini memberikan manfaat bagi Anda dan keluarga dalam merencanakan perencanaan proteksi bagi keluarga.

Selasa, 19 April 2011

Asuransi Melindungi Nilai Ekonomi Nasabah

Saya pernah menyimak pendapat beberapa orang tentang hidup. Ada yang bilang : “Hidup itu urusan Tuhan. Mengasuransikan jiwa kita berarti mendahului kehendak Tuhan.”

Begitu kira-kira. Dan faktanya, memang cukup banyak orang yang alergi mendengar kata ‘asuransi jiwa’. Lucunya, mereka yang alergi dengan asuransi jiwa ini sama sekali tidak sungkan untuk mengasuransikan mobil, motor atau rumah yang mereka miliki.

Makanya, tidak mengejutkan jika mayoritas pemilik kendaraan bermotor melindungi nilai ekonomi kendaraannya dengan asuransi, sementara hanya sekitar 3% saja orang Indonesia yang secara sadar melindungi nilai ekonomi dirinya dengan asuransi jiwa.

Sebenarnya asuransi jiwa bukan untuk melindungi jiwa kita. Melainkan melindungi nilai ekonomi diri kita. Misalnya, jika saat ini kita mampu menyediakan 5 juta rupiah setiap bulan untuk keluarga kita hidup dengan layak, maka asuransi jiwa membantu kita untuk menjamin agar kehidupan ekonomi keluarga kita dengan 5 juta rupiah pengeluaran itu bisa terus terjaga, ‘meskipun’ terjadi sesuatu yang menyebabkan kita tidak mampu lagi menghasilkan uang sejumlah itu. Kita tidak berharap ’sesuatu’ itu terjadi.

Namun siapa yang bisa memastikan masa depan?

Oleh karena itu, coba renungkan: Jika nilai ekonomi mobil atau rumah kita saja dilindungi, mengapa kita tidak melindungi nilai ekonomi diri kita? Apakah mobil atau rumah lebih berharga dari diri kita sendiri?

Jika kita karyawan, coba di cek apakah perusahaan tempat kita bekerja sudah menyediakan asuransi jiwa bagi kita. Perusahaan-perusaha an yang baik biasanya menyediakan asuransi jiwa bagi karyawan-karyawannya. Namun ada 2 hal yang perlu kita lakukan:

Pertama, tanyakan kepada HRD, apakah asuransi yang disediakan itu hanya berlaku selama kita bekerja di perusahaan itu, atau bisa dilanjutkan sendiri seandainya kita berhenti bekerja.

Pada umumnya jika karyawan resign atau pensiun, maka asuransi jiwanya secara otomatis akan terputus. Oleh karena itu, perlu dipertimbangkan untuk membeli asuransi jiwa sendiri. Kecuali jika kita berencana untuk bekerja terus sebagai profesional.

Tetapi, perlu dipertimbangkan juga, jika kita pensiun, apakah perlindungan itu bisa dibawa pergi sebagai paket pensiun atau tidak.

Kedua, jika perusahan telah menyediakan asuransi jiwa yang bisa kita kelola sendiri (bisa dibawa pergi dan dilanjutkan sendiri) maka mungkin sudah waktunya untuk melakukan perencanaan keuangan atau biaya sekolah anak-anak di masa depan.

Memang ada orang yang lebih suka menabung setiap bulan di bank, dan tidak diambil-ambil. Tidak masalah jika kita bisa berdisiplin demikian. Tetapi, jika tidak, mungkin asuransi pendidikan bisa menjadi jalan keluarnya.

Selain dari itu, asuransi pendidikan mempunyai kelebihan dari sisi perlindungan, yang tidak dimiliki oleh tabungan pendidikan.

Prinsipnya: jika terjadi ’sesuatu’ pada diri kita, maka anak-anak kita tetap mendapatkan jaminan pembiayaan pendidikan sesuai dengan yang kita rencanakan.

Sekalipun kita tidak berminat untuk membeli polis asuransi, kita tidak perlu sungkan untuk berkonsultasi dengan agen asuransi. Tidak ada ruginya jika kita memahami mekanisme perencanaan keuangan model ini.

Paling tidak, kita bisa membandingkannya dengan strategi perencanaan keuangan yang saat ini kita jalankan. Meskipun kita tidak membeli polis asuransi dari mereka, mereka biasanya dengan senang hati membantu kita untuk mendesain rencana keuangan jangka panjang kita. Artinya, kita bisa mendapatkan konsultasi gratis tentang perencanaan keuangan kita. Lumayan kan?

Saat ini asuransi sudah banyak yang dikombinasikan dengan investasi. Jadi, anda akan mendapatkan benefit perlindungan, sekaligus melihat porsi uang yang anda bayarkan sebagai tabungan atau investasi yang terus bertumbuh dan berkembang.

Jumat, 15 April 2011

Hitung-Hitung Asuransi Unit Link vs. Mengambil Terpisah

Bulan lalu, Tabloid Kontan Edisi Khusus membahas asuransi unit link. Salah satu artikelnya membahas perbandingan asuransi unit link dengan mengambil reksadana dan asuransi term life secara terpisah. Kontan membuat ilustrasi dengan asumsi-asumsi sebagai berikut:

- Produk asuransi jiwa + kecelakaan, nasabah diilustrasikan meninggal dunia pada tahun keenam.

- Uang pertanggungan asuransi jiwa sebesar 50 juta dan bonus 20 juta.

- Besar setoran premi per tahun Rp 10 juta

- Instrumen investasi pendapatan tetap dengan asumsi keuntungan 14% per tahun.

Kesalahan Perhitungan Tabloid Kontan

Walaupun demikian ada kesalahan perhitungan yang dilakukan Kontan. Menurut perhitungan saya seharusnya bukan Rp 122,1 juta, tetapi hanya Rp 63,3 juta + Rp 50,4 juta = Rp 113,7 juta. Selain itu asuransi yang digunakan Kontan berjenis whole life, sedangkan seharusnya yang diambil adalah yang berjenis term life. Pada ilustrasi yang dilakukan Kontan tersebut, nasabah membayar premi sebesar Rp 1.6 juta per tahun untuk uang pertanggungan Rp 50 juta. Sebagai perbandingan, besar premi asuransi term life untuk pria umur 30 tahun dengan uang pertanggungan Rp 50 juta hanyalah sebesar sekitar Rp 150 ribu per tahun saja. Selisihnya yang besar tersebut tentu lebih optimal jika disetorkan ke reksadana.

Di luar itu semua, saya tidak setuju dengan benchmark seperti ini karena hanya memperhitungkan satu skenario saja. Masih ada banyak skenario lainnya yang mungkin muncul dalam kehidupan kita. Sebagai contoh ekstrim, saya bisa saja menggunakan uangnya untuk mengambil asuransi term life dengan uang pertanggungan sebesar Rp 1 milyar. Dan dengan skenario meninggal pada tahun ke-6, uang pertanggungan yang diperoleh jelas sangat jauh melebihi dua ilustrasi yang disajikan Tabloid Kontan tersebut, tetapi bukan berarti keputusan tersebut adalah keputusan yang terbaik.

Reaksi Agen Asuransi Unit Link

Sebagai pengamat asuransi dadakan, mau tidak mau saya terlibat pada perang opini. Apalagi artikel saya Asuransi Unit Link vs Reksadana –yang disinyalir mirip dengan artikel di Tabloid Kontan tersebut– kerap kali dijadikan bahan referensi oleh banyak pihak di berbagai forum.

Reaksi agen asuransi unit link pun bisa dengan mudah ditebak, mereka langsung mengeluarkan apa yang mereka anggap sebagai kartu as mereka, yaitu rider payor.

Pada asuransi jiwa ada manfaat yang namanya waiver of premium. Manfaat ini akan membebaskan pembayaran premi sampai batasan-batasan tertentu jika nasabah didiagnosis mengidap penyakit kritis atau tidak mampu lagi melakukan pekerjaannya. Lebih jauh lagi, pada unit link manfaat payor bukan hanya akan membebaskan pembayaran premi asuransi jiwa, tetapi juga akan membebaskan setoran pada porsi investasi.

Jika pada ilustrasi unit link yang dilakukan Kontan tersebut di atas ditambahkan skenario nasabah menderita penyakit kritis dan polis unit link dilengkapi dengan perlindungan penyakit kritis serta payor, maka unit link-lah yang akan keluar sebagai pemenang mutlak.

Menggantikan Manfaat Payor Jika Mengambil Terpisah

Jika nasabah mengambil asuransi dan reksadana terpisah, jelas tidak ada layanan yang sama persis seperti payor pada unit link. Tetapi tidak sulit untuk mengambil manfaat yang setara dengan cara melakukan kompensasi berupa penambahan manfaat pada manfaat dasar dan penyakit kritis yang nilainya setara dengan payor di unit link.

Untuk menghitungnya cukup dengan menggunakan rumus standar ‘nilai saat ini dari sebuah anuitas’ (present value of an annuity). Hal ini bisa dihitung secara manual, menggunakan fungsi PV() pada spreadsheet, atau menggunakan salah satu dari sekian banyak layanan kalkulator finansial yang ada di Internet.

Contoh soal: Pada sebuah polis asuransi unit link terdapat manfaat payor yang akan membayarkan Rp 12 juta setiap tahunnya sampai nasabah berusia 65 tahun jika nasabah didiagnosis menderita penyakit kritis. Sebagai informasi, usia nasabah saat ini adalah 35 tahun dan diasumsikan perkembangan investasi adalah sebesar 8% per tahun. Pertanyaannya, jika seandainya nasabah mengambil asuransi term life dan reksadana secara terpisah, berapa besar uang pertanggungan yang harus ditambahkan ke manfaat dasar dan penyakit kritis guna untuk mendapatkan manfaat yang setara dengan payor tersebut?

Jawaban: Gunakan rumus ‘nilai saat ini dari sebuah anuitas’ dengan parameter-parameter suku bunga sebesar 8%, jumlah periode 65-35=30 dan besar pembayaran periodik Rp 12 juta. Jawabannya adalah Rp 135 juta.

Dari contoh tersebut, setelah mendapatkan uang pertanggungan, nasabah bisa menyetorkan Rp 135 juta secara sekaligus ke sebuah instrumen investasi dengan perkembangan 8%. Kemudian nasabah bisa saja menarik dana sejumlah Rp 12 juta setiap tahunnya dan uang tersebut tidak akan habis sampai nasabah berusia 65 tahun.

Praktis manfaat yang didapatkan nasabah akan sama saja jika seandainya yang bersangkutan mengambil manfaat payor dari sebuah asuransi unit link.

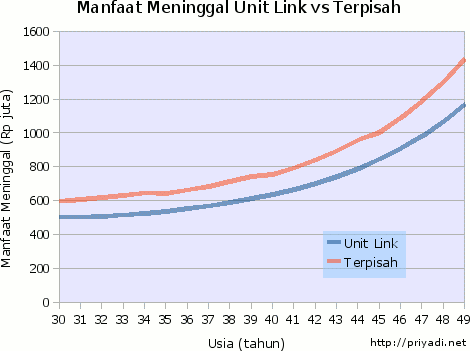

Perbandingan Versi Saya

Dalam rangka memperingati Hari Asuransi 18 Oktober 2007 dan untuk menghilangkan segala keraguan di antara kita semua, maka kali ini saya ikut-ikutan membuat ilustrasi perbandingan dengan parameter-parameter sebagai berikut:

- Budget sebesar Rp 9 juta per tahun

- Perkembangan investasi sebesar 17% per tahun

- Suku bunga deposito berjangka sebesar 6.5% per tahun (untuk keperluan perhitungan manfaat yang setara dengan payor)

- Manfaat kematian sebesar Rp 500 juta

- Manfaat penyakit kritis sebesar Rp 250 juta yang memotong manfaat kematian.

- Unit link menggunakan rider payor sebesar Rp 9 juta/tahun yang akan dibayarkan sampai nasabah berusia 55 tahun setelah nasabah didiagnosis mengidap penyakit kritis.

Data mentah spreadsheet dalam format OpenDocument dan Microsoft Excel.

Agen asuransi boleh saja terus berkutat dengan argumen “jika mengambil terpisah nasabah tidak akan mendapatkan manfaat payor“. Tetapi kenyataannya manfaat tersebut dapat dengan mudah direplikasikan jika nasabah mengambil terpisah, dan bukan hanya itu, hasil yang didapatkan masabah akan jauh lebih maksimal.

Jumat, 01 April 2011

Asuransi Unit Link vs. Reksadana

Sejak beberapa tahun yang lalu, di Indonesia mulai marak dipasarkan produk-produk asuransi unit link. Unit link adalah produk asuransi yang menggabungkan layanan asuransi dan investasi sekaligus. Dengan menjadi nasabah produk unit link, seseorang bisa mendapatkan manfaat ganda yaitu perlindungan asuransi dan investasi. Produk asuransi yang ditawarkan bisa berbentuk asuransi kesehatan atau asuransi jiwa, tetapi biasanya dipasarkan dalam kemasan yang lebih menarik bagi masyarakat: misalnya tabungan masa depan atau asuransi pendidikan.

Seperti halnya asuransi biasa, nasabah asuransi unit link membayar premi setiap jangka waktu tertentu, biasanya bulanan. Perbedaannya, nasabah unit link membayar premi dalam dua porsi: porsi premi perlindungan dan porsi investasi. Premi perlindungan berfungsi sama dengan premi pada asuransi biasa. Sedangkan porsi investasi akan disetorkan oleh perusahaan asuransi kepada manajer investasi untuk dikelola. Pada produk-produk tertentu, jika nantinya return dari investasi bisa menutupi biaya premi, maka nasabah memiliki pilihan untuk tidak membayar premi.

Sebagian besar perusahaan-perusahaan jasa manajer investasi ini biasanya memiliki produk reksadana retail yang ditawarkan ke masyarakat. Ini yang membuat saya berpikir keuntungan dan kerugian mengikuti layanan asuransi dan reksadana secara terpisah, ketimbang mengikuti layanan unit link yang menggabungkan kedua jenis layanan tersebut.

Menjadi nasabah investasi unit link dan reksadana sebenarnya tidak jauh berbeda. Dalam keduanya, nasabah diminta untuk memilih kemana dana yang disetorkan akan diinvestasikan. Pilihan yang disediakan adalah ekuitas, fixed income, pasar uang atau kombinasi di antaranya. Keduanya sama-sama memiliki resiko yang kurang lebih sama, tergantung dari jenis investasi yang dipilih. Tetapi tentunya bukannya tidak ada perbedaan sama sekali.

Besar Biaya Akuisisi

Biasanya, asuransi unit link dipasarkan secara sangat agresif, tidak jarang menggunakan sistem pemasaran langsung. Di sisi lain, manager investasi minim melakukan pemasaran. Pemasaran yang agresif bisa menjaring lebih banyak nasabah, tetapi biaya akuisisi akan semakin tinggi dan biaya ini tetap akan dibebankan kepada nasabah.

Sebagai contoh, salah satu produk asuransi link unit membebankan biaya akuisisi kepada nasabah sebesar 41% dari setoran porsi premi asuransi untuk lima tahun pertama. Biaya ini kemudian akan ditalangi dengan tidak memberikan sebagian manfaat asuransi pada tahun pertama dan sisanya kemudian dibebankan pada setoran porsi investasi.

Transparansi

Reksadana biasanya jauh lebih transparan daripada produk investasi yang ada dalam unit link. Biasanya, nasabah reksadana dapat dengan mudah mengetahui informasi-informasi seperti sejarah perkembangan investasi, resiko, alokasi aset, biaya jasa pengelolaan dan sebagainya. Sedangkan dalam unit link, seringkali sulit untuk mendapatkan informasi-informasi yang berhubungan dengan manajer investasi beserta biaya dan kinerjanya. Kebanyakan agen asuransi biasanya lebih banyak berkutat pada ilustrasi yang abstrak tanpa dengan jelas memberi tahu parameter-parameter pembentuk ilustrasi tersebut. Terlebih lagi, calon nasabah yang awam tidak memiliki pembanding yang cukup untuk menilai kualitas yang diberikan oleh ilustrasi tersebut.

Pada produk unit link ada lebih banyak variabel yang berperan. Hal ini menjadikan ilustrasi yang diberikan oleh penyedia layanan asuransi menjadi sangat rumit, terutama bagi calon nasabah yang belum mengenal asuransi dan/atau reksadana. Jika calon nasabah tidak cukup jeli dalam menganalisis ilustrasi yang diberikan, bukan tidak mungkin akan ada biaya-biaya siluman yang tidak disadari oleh calon nasabah. Tidak jarang, biaya-biaya ini baru diketahui nasabah pertama kali dari polis yang didapatkan, atau bahkan ketika biaya tersebut dibebankan kepada nasabah.

Pada unit link, akan menjadi sangat sulit bagi calon nasabah untuk membandingkan satu layanan asuransi unit link dengan layanan unit link lainnya karena sistem yang digunakan bisa jadi jauh berbeda. Membandingkan dua atau lebih layanan asuransi biasa sudah cukup rumit tanpa harus dicekcoki dengan berbagai macam urusan investasi yang nyatanya tidak benar-benar terpisah dengan asuransi.

Dengan memisahkan asuransi dan reksadana, perhitungan yang perlu dilakukan oleh nasabah akan menjadi jauh lebih transparan dan sederhana.

Perhitungan Inflasi pada Jumlah Pertanggungan

Beberapa produk unit link memberi fitur utama yaitu janji putus pembayaran premi setelah tahun tertentu, yang tergantung pada perkembangan investasi. Yang jarang diperhatikan oleh nasabah adalah faktor inflasi yang akan memaksa nasabah untuk menambah jumlah premi yang harus dibayarkan di masa yang akan datang. Tentunya hal ini berlaku pula pada asuransi biasa, akan tetapi pada asuransi biasa, calon nasabah tidak pernah dijanjikan putus pembayaran premi.

Contoh: Seseorang mengikuti asuransi PRIlink dengan porsi premi asuransi kesehatan sebesar Rp 50000 per bulan dengan jumlah pertanggungan untuk perawatan di rumah sakit sebesar Rp 500000/hari. Setelah 10 tahun, diprediksi return investasi dapat menutupi pembayaran premi tersebut. Tetapi hal ini belum memperhitungkan inflasi yang akan terjadi sampai 10 tahun ke depan. Inflasi akan menyebabkan biaya perawatan di rumah sakit menjadi semakin tinggi. Untuk mendapatkan perawatan di rumah sakit yang setara dengan Rp 500000/hari saat ini, 10 tahun kemudian kita harus membayar lebih besar daripada jumlah tersebut. Akibatnya premi akan semakin besar dan putus pembayaran premi menjadi tertunda atau bahkan tidak akan pernah terjadi.

Sebagai catatan, dengan asumsi inflasi tahunan sebesar 7,5% per tahun dan biaya perawatan sebanding dengan laju inflasi, maka untuk mendapatkan kualitas perawatan seharga Rp 500 ribu/hari pada hari ini, dalam 10 tahun kita harus membayar biaya perawatan sebesar kurang lebih Rp 1 juta/hari. Dengan memperhatikan inflasi, rencana putus pembayaran premi pasti akan mundur atau bahkan tidak akan terjadi, tergantung porsi investasi yang ditetapkan dan realisasi perkembangan investasi.

Selain itu, putus pembayaran premi bukanlah fitur spesifik unit link. Nasabah asuransi dan reksadana secara terpisah juga dapat menikmati fasilitas ini karena pembayaran premi asuransi bisa saja nantinya dibebankan pada return investasi di masa yang akan datang. Perbedaannya, pada nasabah asuransi dan reksadana terpisah, dana tersebut harus melewati kantong nasabah yang bersangkutan. Sedangkan pada unit link semuanya telah diurus oleh pihak penyedia layanan asuransi.

Panjang Jalur Administrasi

Pada investasi unit link, instruksi nasabah perlu melewati beberapa pihak: dari agen asuransi (jika ada), ke perusahaan asuransi, dan baru kemudian mencapai manager investasi untuk diproses. Semakin panjang rantai instruksi ini tentunya semakin lama instruksi tersebut dapat diproses. Panjang administrasi ini dapat diputus dengan mengalokasikan dana investasi langsung ke produk reksadana yang dikeluarkan oleh manajer investasi, tanpa melewati perusahaan asuransi.

Selain itu, semakin panjang jalur administrasi tentunya juga semakin banyak biaya administrasi yang perlu dikeluarkan oleh seorang nasabah. Dengan menempuh jalan pintas dengan cara melakukan investasi pada reksadana secara langsung, nasabah dapat mempercepat instruksi dan sekaligus menghemat biaya-biaya administrasi.

Walaupun reksadana adalah instrumen investasi jangka panjang, kecepatan pemrosesan instruksi adalah faktor yang cukup kritis. Pada kebanyakan (semua?) produk reksadana, instruksi nasabah dilakukan atas harga yang berlaku pada penutupan hari tersebut. Sedangkan dari informasi beberapa agen produk unit link, saya tidak sepenuhnya yakin bahwa instruksi nasabah dilakukan berdasarkan harga yang berlaku pada penutupan hari tersebut. Bisa saja instruksi yang dilakukan pada hari H baru akan dilakukan pada H+2, pada saat harga unit link sudah berbeda.

Keterikatan dan Fleksibilitas

Yang paling penting bagi yang serius untuk menjalankan investasi adalah faktor keterikatan. Dengan memisahkan layanan asuransi dan reksadana, kita bisa membagi proporsi di antara keduanya sesuai dengan situasi dan kondisi kita pada saat itu, tanpa harus terikat dengan proporsi dan jumlah yang telah ditetapkan dalam polis asuransi. Jika sedang membutuhkan uang, kita bisa tetap membayar premi asuransi, tetapi bisa bebas berhenti menyetorkan dana investasi tanpa harus takut kehilangan manfaat asuransi. Sebaliknya, jika sedang memiliki dana berlebih, kita bisa menyetorkan kelebihan dana tersebut ke reksadana tanpa harus terkena penalti atau biaya tambahan.

Selain itu, kita juga bisa dengan bebas memindahkan dana dari satu manajer investasi ke manajer investasi lainnya sesuai keperluan; atau bahkan memindahkan dana dari reksadana ke instrumen investasi non reksadana tanpa harus terkena penalti sisa dana minimum. Semua ini akan bisa dilakukan tanpa keterikatan dengan penyedia layanan asuransi.

***

Dengan demikian saya tidak dapat melihat adanya nilai tambah yang diberikan unit link dibandingkan dengan mengikuti asuransi dan reksadana secara terpisah. Kelebihan unit link hanya ada bagi orang-orang yang belum mengetahui keberadaan reksadana sebagai instrumen investasi. Kelebihan unit link lainnya adalah kepraktisan bagi yang tidak ingin berhubungan dengan pihak yang berbeda untuk mengurusi investasi dan asuransi. Mengingat mendaftar reksadana tidak lebih sulit daripada mendaftar akun tabungan bank, saya tidak yakin manfaat kepraktisan yang didapatkan akan sebanding dengan biaya yang dikeluarkan.

Pada beberapa tahun yang lalu, saat jumlah minimum setoran pada produk reksadana mencapai puluhan juta rupiah (yang saya tahu), mungkin unit link bisa bermanfaat bagi yang ingin melakukan investasi kecil secara periodik (menyisihkan sebagian gaji bulanan untuk keperluan investasi). Tetapi pada kondisi saat ini dimana jumlah setoran minimum reksadana bisa mencapai sekurang-kurangnya Rp 100 ribu, bagi saya unit link praktis tidak lagi begitu menarik.

Langganan:

Postingan (Atom)